伙伴们,伙伴们

今天学姐又拿到到了热乎版的

二级《高频考点》汇总篇!

还是要强调一次

一定完整要看(读)一遍哦

考试起码脑海中有印象

知识点1:顺向定价法(Pathwise Valuation)

关联科目及章节:固收-R29-无风险套利定价框架

考点介绍:

考生需熟悉有关二叉树模型对债券定价的两种方法:逆向归纳定价法与顺向定价法,关于顺向定价法,考生主要需要掌握其基本理念以及和逆向归纳定价法的区别。

知识复习:

Step 1:specify a list of all potential paths(可能的路径)through the tree;

Step 2:determine the present value of a bond along each potential path;

Step 3:calculate the average across all possible paths.

相关习题:

Backward induction valuation and pathwise valuation are two methods for bonds’valuation using the binomial interest rate tree.There are three statements about these two methods bellow:

I.One-period forward rates at each nodes are needed in backward induction valuation but not needed in pathwise valuation.

II.The pathwise valuation calculates the bond value at each node of the binomial interest rate tree from the last period to the previous one.

III.The backward induction valuation calculates the average present value of the bond under all potential paths.

The number of correct statements is:

A.2

B.1

C.0

查看答案+详细解析

答案:C

解析:

该题主要考点为利率二叉树模型估值的应用。

对于描述I,利率二叉树各个节点的利率由一年期远期利率构成,无论是逆向归纳定价法(backward induction valuation)还是顺向定价法(pathwise valuation)均需使用,因此描述I错误。

对于描述II,逆向归纳法(backward induction valuation)而不是顺向定价法(pathwise valuation)是从最后一期向前,一期一期的计算每个节点的债券价值,因此描述II错误。

对于描述III,顺向定价法(pathwise valuation)而不是逆向归纳法(backward induction valuation)是将所有可能利率路径下的债券现值求平均计算出债券价值,因此描述III错误。

由于上述三句描述说法均有误,故正确说法数量为0。因此正确选项为C。

知识点2:现货持有套利

关联科目及章节:衍生-R33-远期承诺的定价与估值

考点介绍:

一价定律的基本假设之下,无套利定价原则普适于衍生产品定价领域,故所定价称之为无套利价格,自然地就与实际市场价格可能存在着或小或大的差异,那么衍生产品的价格高估或低估现象就会时有发生,利用此机制进行套利的投资行为在衍生市场中具有非常重要的地位。

知识复习:

现货持有套利(cash-and-carry arbitrage):当期货价格被高估(over-priced)时,采用现货持有套利策略可以在不投入自有资本的情况下,获得无风险利润。

在t=0时,卖出期货合同;按市场利率借入资金去购买现货,借款期限与期货合同期限相同。

在t=T时,期货合同到期交割,卖出现货,获得期货价格;归还贷款本息。

相关习题:

Two analysts discuss the carry arbitrage model,and they would like to use arbitrage transactions on mispricing of a bond forward contract.The analysts make the following statements:

Statement 1:If the bond forward contract is underpriced,investors would make a profit through cash-and-carry arbitrage.The specific process includes borrowing money at a risk-free rate,buying the spot asset and selling the forward at initiation and closing the short position by delivering the spot asset at expiration.

Statement 2:According to the cost of carry model,the forward price would be lower if the period income of the underlying assets was paid in three months rather than in two months.

Based on the information above,which of the following statement is correct?

A.Statement 1

B.Statement 2

C.Neither is correct

查看答案+详细解析

答案:C

解析:

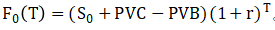

该题目考查carry arbitrage model以及forward合约定价。由题目可知,如果债券远期的价格被低估,投资者应当采用reverse carry arbitrage,期初应当借债券卖掉之后存入无风险收益资产,同时做多债券远期;期末通过交割远期获得债券归还,因此Statement 1表述错误。根据carry arbitrage model,远期价格的计算公式为

由题目可知,如果未来的收益是发生在3月份,收益的现值相比会更低,因此远期合约价格也会更高,Statement 2表述错误。综上所述,答案选择C选项。

知识点3:期货合约的收益理论

关联科目及章节:另类-R37-大宗商品及其衍生品

考点介绍:

关于期货合约的收益存在三个较为重要的理论,即保险理论、套保压力理论和仓储理论。

知识复习:

保险理论(Insurance Theory)认为大宗商品生产者拥有实物商品,因此会卖出商品期货来对冲风险。由于大量的生产者持续卖出商品期货合约,从而使得大宗商品的价格在未来面临下行风险,造成期货市场处于现货溢价的状态。该状态在保险理论中被称为正常现货溢价。保险理论的局限性在于,其没有解释期货溢价。

仓储理论,如果生产者的仓储成本大于消费者的便利性收益,则期货价格高于现货价格,期货市场处于期货溢价;反之,期货市场处于现货溢价。仓储理论解释了期货溢价。

套保压力理论认为,如果整个期货市场上的生产者卖出期货合约的意愿比消费者买入期货合约的意愿更强,期货市场则处于现货溢价;反之,期货市场处于期货溢价。

相关习题:

Which of the following theories about commodity futures returns is least likely to explain why futures markets can be in contango?

A.Insurance Theory

B.Theory of Storage

C.Hedging Pressure Hypothesis

查看答案+详细解析

答案:A

解析:

该题主要考点为大宗商品期货的收益理论的比较。

根据保险理论,期货市场通常情况下应该处于现货溢价的状态,但是事实上期货溢价市场是存在的。而套保压力理论(Hedging Pressure Hypothesis)和仓储理论(Theory of Storage)都解释了期货溢价现象。选项A描述错误,符合题意,为正确选项。

对于选项B,根据仓储理论,如果生产者的仓储成本大于消费者的便利性收益,则期货价格高于现货价格,期货市场处于期货溢价;反之,期货市场处于现货溢价。仓储理论解释了期货溢价。因此,该选项描述正确,不符合题意,为错误选项。

对于选项C,套保压力理论也解释了期货溢价。因此,该选项描述正确,不符合题意,为错误选项。

知识点4:跨期替代率

关联科目及章节:组合-R42-宏观经济与投资市场

考点介绍:

跨期替代率(m)的公式为m=MUt+s/MUt,即未来每多消费一单位商品所带来的的爽度/现在每多消费一单位商品所带来的爽度,(MU=marginal utility of consumption)。由于人们有不耐情绪,总希望立刻就消费享受而不愿意等,所以MUt+s一定更小,即m<1。

知识复习:

投资者可以通过跨期替代率与无风险、通胀挂钩,零息债券的关系得到持有期的实际无风险利率,即通过公式我们不难看出,实际无风险利率和跨期替代率成反比。通过投资可以获得的回报率越高,跨期替代率越小,投资者相对于远期消费会更重视即期消费。

相关习题:

Which of the following is most likely to happen if the one-year inter-temporal rate of substitution is 0.92?

A.A corporate bond sells at 92%of face value with the maturity of one year.

B.A corporate bond provides a return of 9.2%with the maturity of one year.

C.A zero coupon,inflation-indexed,risk-free bond provides a yield of 8%with the maturity of one year.

查看答案+详细解析

答案:B

解析:

本题中直接给出跨期替代率为0.92,需要注意的是跨期替代率应该等于zero coupon,inflation-indexed,risk-free bond with par value$1,所以选项A错,

公司债不可能是无风险的债券。跨期替代率和无风险利率的关系是,一个无票息通胀挂钩没有风险的债券可以提供的收益率应该是无风险利率。即为8.6956%,因此C错。

一个有风险的公司债券提供的收益率一定要高于无风险利率,在B选项中由于公司债券提供的收益率高于无风险利率,所以是唯一可能的结果,因此选B。